消费税(Excise Tax,简称ET)作为一种重要的间接税种,在现代国际贸易和跨境物流体系中扮演着越来越重要的角色。不同于普遍征收的增值税或销售税,消费税是一种针对特定商品或服务征收的专门性税收,其征收对象通常是对公共健康、环境保护或社会发展具有显著影响的商品和服务。本文将从消费税的基本概念、历史演进、功能机制、税种分类、法律框架、政策效应以及实际案例等多个维度,为读者提供一份全面的消费税知识指南。

一、消费税的基本概念与发展历程

1.1 消费税的定义与特征

消费税,又称为特许消费税或货物税,是指政府对特定商品或服务在销售、生产或进口环节征收的一种间接税。其核心特征包括:

选择性征收:消费税并非对所有商品普遍征收,而是针对特定类别的商品和服务,如烟草制品、酒精饮料、燃油、机动车辆、高档奢侈品以及高碳排放产品等。

价格调节功能:消费税通常直接计入商品价格,通过提高最终销售价格来影响消费者的购买决策,从而达到调控消费行为的目的。

间接税性质:虽然消费者是最终的税收承担者,但税款的申报和缴纳通常由生产商、进口商或销售商负责,形成”纳税义务人”与”负税人”的分离。

一次征收原则:与增值税在每个流转环节都征税不同,消费税通常只在特定环节(如生产环节或进口环节)一次性征收,避免重复征税。

1.2 消费税的历史演进轨迹

消费税作为一种古老的税种,其发展历程贯穿了人类文明的各个阶段:

古代起源:消费税的历史可以追溯到古罗马时期,当时的罗马政府就对盐、香料、染料等珍贵商品征收特别税,以满足帝国庞大的财政需求。古埃及、中国汉朝等古代文明也都曾实施类似的税收政策。

中世纪发展:在中世纪欧洲,消费税主要以”消费税”或”通行税”的形式出现,主要针对酒类、肉类等日常生活必需品征收,成为封建领主和城市政府的重要收入来源。

近代制度确立:18-19世纪,随着工业革命的推进和市场经济的形成,现代消费税制度逐渐成型。英国于1643年正式设立消费税,针对啤酒、苹果酒等商品征收,标志着现代消费税制度的诞生。美国在独立后不久也建立了联邦消费税制度。

现代多元化发展:20世纪以来,消费税的征收范围和功能不断扩展。除了传统的财政功能外,消费税越来越多地被用作公共政策工具,用于引导消费行为、保护公共健康、促进环境保护等。特别是21世纪以来,碳税、糖税等新型消费税的出现,体现了消费税在应对全球性挑战中的作用。

二、消费税的政策功能与机制分析

2.1 财政收入功能

消费税是许多国家政府财政收入的重要支柱之一:

收入稳定性:由于消费税的征收对象通常是需求弹性较小的商品(如烟草、酒精、燃油),其税收收入相对稳定,不易受经济周期波动的影响。

征收效率高:消费税的征税点相对集中,通常在生产、进口或批发环节征收,便于税务部门管理和监督,征收成本相对较低。

收入规模可观:在许多发达国家,消费税收入占税收总收入的比重通常在10-20%之间,在发展中国家这一比例可能更高。

专项收入来源:部分消费税收入被指定用于特定用途,如燃油税收入通常用于交通基础设施建设,烟草税收入用于公共卫生项目等。

2.2 消费行为调控功能

消费税是政府调控市场行为的重要政策工具:

价格杠杆效应:通过提高特定商品的价格,消费税可以有效抑制消费者的购买意愿,减少对这些商品的消费。

消费替代引导:高额的消费税促使消费者寻找替代产品,例如对高糖饮料征收消费税,可以引导消费者选择低糖或无糖饮料。

市场准入门槛:高消费税提高了相关行业的经营成本,有助于抑制过度投资和市场饱和。

国际贸易影响:各国消费税政策的差异会影响国际贸易流向,一些企业可能选择在消费税较低的国家设立生产基地。

2.3 社会政策功能

消费税承载着重要的社会政策目标:

公共健康保护:对烟草、酒精等有害健康产品征收高额消费税,是各国公认的公共卫生政策,有助于减少相关疾病的发生。

环境保护促进:通过燃油税、碳税等环境相关消费税,引导社会减少化石能源使用,促进绿色低碳发展。

收入分配调节:对奢侈品征收消费税,有助于实现社会财富的再分配,缩小贫富差距。

产业政策工具:通过差异化的消费税政策,政府可以鼓励环保产业的发展,抑制高污染、高能耗产业。

三、消费税的主要税种分类详解

3.1 烟草消费税

征收范围:包括香烟、雪茄、烟斗丝、嚼烟、电子烟等所有烟草制品。

征收方式:通常采用从量征收和从价征收相结合的方式,既按数量(每包或每支)征收固定税款,又按价格征收比例税款。

政策目标:主要是减少烟草消费,降低吸烟率,预防吸烟相关疾病,同时为政府提供财政收入。

国际经验:澳大利亚的烟草税占香烟零售价格的60%以上,新加坡超过70%,这些国家都取得了显著的控烟效果。

最新发展:随着电子烟的兴起,许多国家开始对电子烟产品征收消费税,税负水平通常与传统烟草产品相当。

3.2 酒精消费税

分类征收:根据酒精含量和产品类型,将酒精饮料分为啤酒、葡萄酒、烈酒等不同类别,适用不同税率。

税率设计:通常采用从量征收,按每升纯酒精含量计算税款,烈酒的税负通常高于啤酒和葡萄酒。

政策考量:酒精税的设置需要考虑公共卫生目标、产业发展需求、传统文化因素等多重因素。

地区差异:北欧国家的酒精税率普遍较高,而南欧国家相对较低,这反映了不同的饮酒文化和政策传统。

效果评估:研究显示,酒精税确实能够有效减少酒精消费量,特别是对青少年和低收入群体的效果更为明显。

3.3 燃油消费税

征收对象:包括汽油、柴油、航空煤油、船用燃料油等各种化石燃料。

双重目的:既为政府提供稳定的财政收入,又引导社会减少化石燃料消耗,促进节能减排。

国际差异:欧洲国家的燃油税率普遍高于北美国家,这反映了不同地区在环境保护和能源政策上的差异。

最新趋势:随着电动汽车的普及,一些国家开始讨论将燃油税转向基于行驶里程的税制,以确保财政收入的可持续性。

配套政策:燃油税通常与其他交通政策配合使用,如公共交通补贴、新能源汽车优惠等,形成综合政策体系。

3.4 车辆消费税

征收环节:主要在车辆购置、登记、年度检验等环节征收。

差异化设计:根据车辆的排量、排放水平、能耗指标等因素设定差别税率,鼓励消费者选择环保型车辆。

政策演进:从最初单纯基于车辆价值的税收,逐渐转向综合考虑环保因素的复合税制。

国际比较:欧盟国家对柴油车的税收优惠正在逐步取消,以应对柴油车的污染问题;中国对新能源汽车实施免征车辆购置税政策。

发展前景:随着汽车电动化的推进,车辆消费税的设计将面临重大调整,可能向基于使用量的税制转变。

3.5 奢侈品消费税

征收对象:包括高档手表、珠宝、名牌服装、豪华汽车、私人飞机等高价消费品。

税率设定:通常采用较高的比例税率,税率水平根据奢侈程度和价值确定。

政策目标:主要实现收入分配调节功能,对高收入群体的消费进行适当调控。

实施挑战:奢侈品的界定存在一定主观性,容易出现避税行为,需要完善的税收征管体系。

国际实践:法国、意大利等欧洲国家对奢侈品征收专门的奢侈品税,而美国等国家主要通过销售税实现对奢侈品的征税。

3.6 碳税与环境税

征收背景:应对气候变化成为全球共识,碳税成为重要的政策工具。

征收方式:按碳排放量或能源含碳量征收,直接将环境成本纳入产品价格。

国际经验:瑞典自1991年实施碳税,目前税率约为每吨二氧化碳110欧元,是世界上碳税税率最高的国家之一。

政策效果:碳税确实能够有效减少碳排放,但对企业竞争力的影响需要通过适当的政策设计来缓解。

发展前景:随着全球气候治理的推进,碳税的覆盖范围和税率水平都有望进一步提高。

四、消费税的法律框架与制度设计

4.1 国际法律环境

WTO规则约束:世界贸易组织要求成员国在消费税政策中遵守非歧视原则,不得对国内外商品实施差别待遇。

双边税收协定:许多国家之间签订了避免双重征税的协定,为跨境贸易中的消费税问题提供了解决机制。

国际组织指导:经济合作与发展组织(OECD)等国际组织发布税收政策指南,为各国消费税制度的协调提供参考。

区域一体化影响:欧盟等区域经济一体化组织内部实现了消费税政策的协调统一,为成员国之间的贸易创造了便利条件。

4.2 国内法律制度

立法层次:消费税通常由国家立法机关通过专门法律或行政法规形式确立,具有较高的法律效力。

税权分配:联邦制国家通常在联邦和州两级都征收消费税,形成复合税制;单一制国家则主要由中央政府统一征收。

征管机构:消费税的征收管理通常由税务机关负责,部分国家设有专门的消费税征管机构。

程序保障:现代消费税制度都建立了完善的申报、缴纳、申诉等程序性规定,保障纳税人的合法权益。

五、消费税政策的优势与挑战

5.1 政策优势

目标精准性:消费税可以针对特定商品或服务,实现政策目标的精准打击,避免”一刀切”的负面影响。

市场机制结合:通过价格机制发挥作用,符合市场经济原则,避免了行政命令式的直接干预。

收入稳定性:消费税收入相对稳定,为政府提供了可靠的财政来源。

多目标协同:一个消费税政策可以实现财政、健康、环保等多个政策目标,提高了政策效率。

国际通行性:消费税是世界各国普遍采用的税种,国际认可度高,便于政策协调。

5.2 面临挑战

累退性问题:消费税对低收入群体的负担相对较重,可能加剧收入分配不平等。

跨境税收问题:在全球化背景下,消费税的征收面临走私、避税等挑战,需要国际协作。

产业影响复杂:高额消费税可能对相关产业造成冲击,影响就业和经济发展。

政策协调困难:消费税涉及多个政府部门,政策协调存在难度,可能出现目标冲突。

技术发展挑战:电子商务、数字产品等新兴业态的出现,给传统消费税征管带来了新的挑战。

六、国际经验与中国实践

6.1 国际成功案例

新加坡控烟经验:新加坡通过高额烟草税、严格禁烟令、公共教育等综合措施,将吸烟率降低至10%以下,成为全球控烟典范。

瑞典碳税实践:瑞典自1991年实施碳税,在经济增长的同时实现了碳排放大幅下降,证明了环境税与经济发展可以并行。

欧盟燃油税政策:欧盟通过统一的燃油税政策,有效促进了节能减排,同时为交通基础设施建设提供了资金保障。

澳大利亚酒精税改革:澳大利亚近年来对酒精税制度进行了重大改革,采用基于酒精含量的统一税率,简化了税制,提高了政策效果。

6.2 中国的消费税制度

制度沿革:中国的消费税制度于1994年税制改革时正式建立,历经多次调整完善。

征收范围:目前中国的消费税征收范围包括烟、酒、高档化妆品、贵重首饰、珠宝玉石、鞭炮焰火、成品油、摩托车、小汽车、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板、电池、涂料等15个税目。

税率设计:采用比例税率和定额税率相结合的方式,根据不同产品的特点设计差别税率。

政策功能:中国的消费税在筹集财政收入的同时,也承担着调节消费结构、引导理性消费、促进资源节约等政策功能。

改革方向:未来消费税改革将重点扩大征收范围、调整税率结构、完善征管机制,更好地发挥消费税的政策作用。

七、跨境物流中的消费税实务

7.1 跨境电商消费税问题

纳税义务确定:跨境电商中消费税的纳税义务人通常是进口商或平台方,需要明确各方责任。

税负转嫁机制:消费税最终由消费者承担,但如何在价格中体现需要合理设计。

国际协调机制:不同国家消费税政策的差异给跨境电商带来了挑战,需要建立国际协调机制。

数字化征管:利用大数据、人工智能等技术手段,提高跨境消费税的征管效率。

7.2 物流企业应对策略

税务规划:合理利用各国消费税政策的差异,优化物流网络布局,降低整体税负。

合规管理:建立完善的税务合规体系,确保在各国的消费税申报和缴纳都符合当地法律要求。

信息系统:投资建设税务信息系统,实现对消费税的自动计算、申报和缴纳。

专业团队:组建专业的税务团队,及时跟踪各国消费税政策变化,为业务决策提供支持。

八、未来发展趋势与展望

8.1 政策发展趋势

环保导向强化:应对气候变化将成为消费税政策的重要导向,碳税等环境相关税收将得到更大发展。

健康导向增强:对糖、盐等健康相关产品的消费税将逐步推广,公共卫生目标将更加突出。

数字化税收:适应数字经济发展,对数字产品和服务的消费税制度将逐步完善。

国际协调加强:随着全球经济一体化的深入,各国消费税政策的协调将更加紧密。

8.2 技术发展影响

区块链应用:区块链技术将提高消费税征管的透明度和效率,减少税收流失。

人工智能辅助:AI技术将帮助税务部门更好地识别风险,提高征管精准度。

大数据分析:利用大数据分析消费税政策效果,为政策调整提供依据。

电子发票系统:电子发票系统的普及将简化消费税的申报和缴纳流程。

8.3 对跨境物流的影响

成本结构变化:消费税政策的调整将直接影响跨境物流的成本结构,需要企业及时应对。

网络优化需求:为降低消费税负担,物流网络布局需要进行战略性调整。

合规要求提高:各国对消费税合规的要求将越来越高,企业需要加大合规投入。

专业人才需求:跨境物流企业需要更多具备国际税务知识的专业人才。

结语

消费税作为一种重要的经济调控工具,在现代社会中发挥着越来越重要的作用。对于从事跨境物流和国际贸易的企业而言,深入了解各国消费税制度,合理规划税务策略,既是合规经营的基本要求,也是提升竞争力的重要途径。随着全球经济一体化的深入和可持续发展理念的普及,消费税制度将继续演进,为应对全球性挑战提供重要的政策支撑。跨境物流企业需要密切关注各国消费税政策的发展变化,及时调整经营策略,在合规经营的前提下,最大限度地享受政策红利,实现可持续发展。

国际贸易原产地规则类型有哪些?

在国际贸易物流中,货物不仅需要一个“物理护照”(提单),更需要一个“国籍护照”——原产地证书。它决定了货物在进入目的国时是享受零关税、优惠关税,还是面临高额的反倾销税。 许多外贸人和物流从业者虽然知道…

跨境物流“双清包税”究竟是什么

在跨境电商和国际外贸中,“双清包税”是一个出现频率极高的术语。许多初次涉足出口业务的企业主,往往被“一口价”、“全包”的便捷性所吸引,却对其背后的物流原理、潜在风险及合规要求知之甚少。 作为专业的物流…

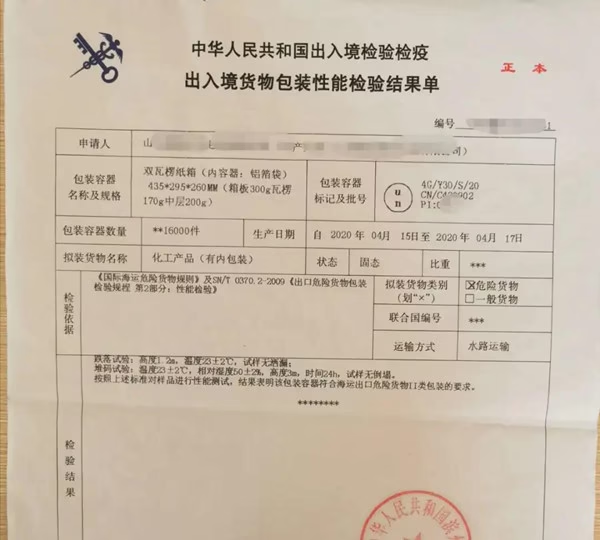

出口报检检验证书全解析:种类、用途与申请流程

在国际贸易与物流环节中,“单证”就是货物的通行证。其中,出口报检检验证书(以下简称“商检证”或“检验证书”) 是海关实施监管、进口国通关放行以及贸易双方结算索赔的重要依据。 作为专业的物流服务商,我们…